+7 (495) 995-15-80

Заказать обратный звонок

Все большую популярность приобретают финансовые активы как инструмент инвестирования с целью получения прибыли среди организаций, не являющихся профессиональными участниками рынка ценных бумаг. В условиях не стабильной экономической ситуации, и как следствие снижения ключевой ставки, банки снижают ставки по вкладам, и становятся мало привлекательными инструментами для получения доходности. При этом ситуация на валютном и фондовом рынках так же остро реагирует на внешние политические, экономические и финансовые факторы. При такой сильной волатильности рынка очень трудно принимать инвестиционные решения. Но давайте разберемся с инвестиционными стратегиями обычной организации, у которой высвободился денежный поток в размере 10 млн. руб.

По данным опубликованным Банком России средняя процентная ставка по вкладам в российских рублях в августе 2020 года составляет 4,5%. Разместив 10 млн. руб. на 365 дней (с 20.08.2020 по 20.08.2021) организация планирует заработать 450 тыс. руб. По условиям договора банковского вклада выплата процентов производится в конце срока действия договора, все расчеты осуществляются безналичным путем. Что происходит в бухгалтерском и налоговом учете организации:

В бухгалтерской и налоговой учетной политике организации необходимо закрепить порядок начисления процентов по договорам банковского вклада, определить счета учета (п. 2, 3 ПБУ 19/02) и порядок отражения в бухгалтерской отчетности (п. 5 ПБУ 23/2011).

20.08.2020 организация должна сделать бухгалтерские проводки Дт55.3 «Депозитные счета» Кт51 «Расчетные счета» на сумму 10 млн. руб., перечисленную на специальный банковский счет. В целях налогообложения расходы на размещение средств в депозит не учитываются (п. 12 ст. 270; п. 1 ст. 346.16 НК РФ).

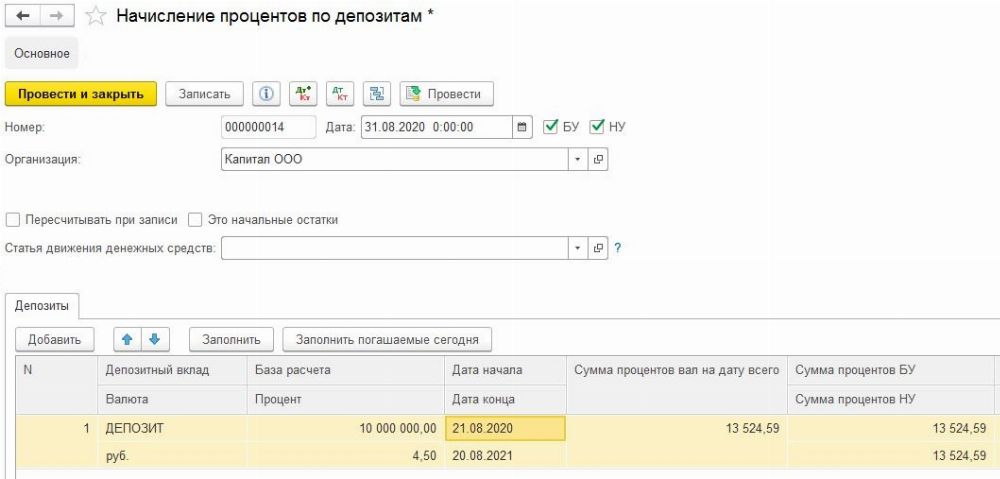

Проценты по вкладу начисляются со дня, следующего за днем перечисления денежных средств на депозитный счет. Предположим, что начисляются простые проценты и начисление процентов по депозиту в бухгалтерском и налоговом учете осуществляется ежемесячно, с учетом високосного года (п. 34 ПБУ 19/02; п. п. 7, 10.1, 16 ПБУ 9/99; абз. 1 п. 6 ст. 271; абз. 3 п. 4 ст. 328 НК РФ), тогда:

31.08.2020 организации необходимо в бухгалтерском и налоговом учете начислить проценты за одиннадцать дней августа Дт76 «Расчеты с разными дебиторами и кредиторами» Кт91.1 «Прочие доходы» в размере 13 524,59 рублей.

30.09.2020 организации необходимо в бухгалтерском и налоговом учете начислить проценты за тридцать дней сентября Дт76 «Расчеты с разными дебиторами и кредиторами» Кт91.1 «Прочие доходы» в размере 36 885,25 рублей (п. 6 ст. 250 НК РФ).

Налоговая база (налогооблагаемый доход по ставке 20%) за 9 месяцев 2020 года по данному депозиту составила 50 409,84 рублей.

Как видно из примера сумма начислений зависит от количества дней в месяце, поэтому чтобы избежать арифметических ошибок, которые могут повлиять на налоговую базу, удобнее всего использовать программное обеспечение, например, данный функционал реализован в тиражируемом решении «Ортикон: Финансовые вложения редакция 4.0», являющимся дополнением к программному продукту 1С: Бухгалтерия предприятие 8 (для не профессиональных участников рынка ценных бумаг).

Документ подбирает объекты учета автоматически по данным справочника «Депозитные вклады» (дата начала, дата окончания, периодичность начисления, сумма, ставка), далее система осуществляет расчет начисления процентов к дате документа (накопленные проценты), а разница между текущим начислением и предыдущим и есть сумма начисленных процентов.

20.08.2021 необходимо доначислить в бухгалтерском и налоговом учете проценты за двадцать дней августа Дт76 Кт91.1 в размере 24 657,53 рублей (абз. 3 п. 6 ст. 271 НК РФ), и отразить получение процентов по вкладу по Дт51 Кт76 в размере 449 551,99 рублей. Получение основной суммы по вкладу следует отразить проводками по Дт51 Кт55.3. в размере 10 млн. руб., при определении налоговой базы основная сумма по вкладу не учитывается (пп. 1 п. 1.1 ст. 346.15; пп. 10 п. 1 ст. 251 НК РФ).

По итогам 2020 года налоговая база составила 163 524,59 рублей. За девять месяцев 2021 года налоговая база составила 286 027,40 рублей. Ставка налога на прибыль 20%.

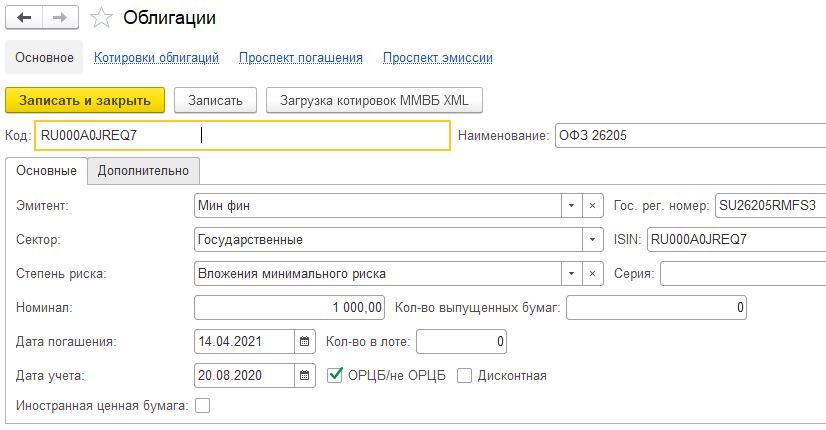

Альтернативным решением для размещения 10 млн. руб. у организации может стать открытие брокерского счета в том же банке, или у другого брокера, и покупка долговых финансовых вложений. Брокер предоставляет доступ к торговле на бирже и берет за это комиссию, поэтому следует тщательно изучить тарифы за обслуживание брокерского счета и комиссионные расходы биржи и брокера, депозитарные расходы, а также условия закрытия счета. Предположим, организация выбирает пассивную стратегию, т.е. инвестирует все свои денежные средства в облигации федерального займа с цель получения купонного дохода. По условиям эмиссии ценной бумаги дата выпуска 13.04.2011, дата погашения 14.04.2021, даты выплаты не погашенных купонов 14.10.2020 и 14.04.2021 по ставке 7,6%. Рыночная стоимость 20.08.2020 составляет 1022,31 рублей, включая накопленный купонный доход. Номинальная стоимость 1000 рублей. Организация 20.08.2020 покупает 9770 штук облигаций. Годовое обслуживание брокерского счета 3 тыс. руб., депозитарные расходы 3 600 руб., комиссия брокера 0,025%, комиссия биржи 0,01%. Что происходит в бухгалтерском и налоговом учете организации:

В бухгалтерской и налоговой учетной политике организации необходимо выбрать метод расчета себестоимости ценных бумаг (п. 26, 30 ПБУ 19/02; пп. 1 п. 9 ст. 280 НК РФ), способ учета дополнительных расходов (п. 9, 36, 11 ПБУ 19/02; п. 2 ст. 280 НК РФ), установить правила определения рыночной цены для целей переоценки (п. 13 ПБУ 19/02), определить порядок проведения оценки (п. 20 ПБУ 19/02), определить порядок начисления купонного дохода (п. 34 ПБУ 19/02; ст. 328 НК РФ; п. 27 ст. 280 НК РФ) и определить счета учета.

Учет ценных бумаг более сложный, поэтому эффективнее всего вести учет с помощью программного продукта, например, использовать тиражируемое решение «Ортикон: Финансовые вложения редакция 4.0». В программном обеспечении также необходимо установить параметры учетной политики.

10.08.2020 организация открывает брокерский счет и оплачивает годовое обслуживание 3 тыс. руб. Дт76 «Расчеты с разными дебиторами и кредиторами» Кт51 «Расчетные счета». Данная сумма подлежит отражению в расходах в бухгалтерском и налоговом учете Дт91.2 «Прочие расходы» Кт76 «Расчеты с разными дебиторами и кредиторами» (п. 11ПБУ 10/99; пп. 4, 15 п. 1 ст. 265 НК РФ; пп. 3 п. 7 ст. 272 НК РФ).

19.08.2020 организация пополняет брокерский счет в размере 9 997 000 рублей и должна сделать бухгалтерские записи Дт76/Брокер Кт51 (п. 3, 16 ПБУ 10/99; п. 14 ст. 270 НК РФ).

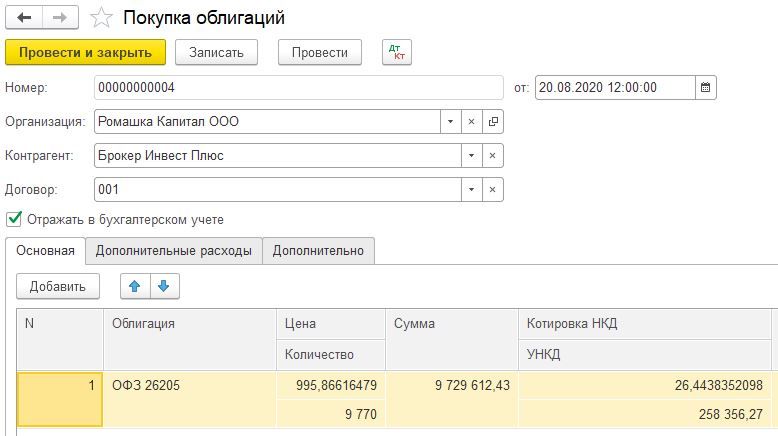

20.08.2020 организация заключает сделку покупки ОФЗ, и по данным отчета брокера должна сделать следующие проводки:

— первоначальная стоимость состоит из стоимости приобретения 9 729 612,43 рублей, уплаченного купонного дохода 258 356,27 рублей (накопленный на день приобретения), комиссии брокера 2 496,99 рублей, комиссии биржи 998,80 рублей Дт58.02 «Долговые ценные бумаги» Кт76/Брокер в сумме 9 991 464,49 рублей (п. 8, 9 ПБУ 19/02; п. 2 ст. 280 НК РФ), основную стоимость бумаги и стоимость купонного дохода необходимо учитывать на разных субсчетах — 58.02/тело и 58.02/УНКД;

— депозитарные расходы 3 600 рублей Дт91.2 Кт76/Депозитарий и списание средств с брокерского счета Дт76/Депозитарий Кт76/Брокер (п. 36 ПБУ 19/02; 4 п. 1 ст. 265 НК РФ).

Остаток по брокерскому счету 1 935,51 рублей.

Документ формируется вручную, либо загружается из отчета брокера, а его результат будет записан в регистры учета.

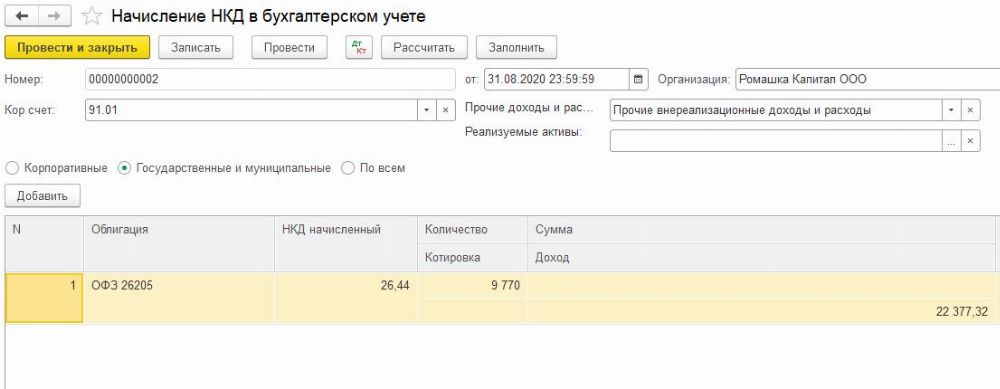

31.08.2020 и далее ежемесячно организация должна начислять в бухгалтерском и налоговом учете купонный доход Дт76/НКД Кт91.1 (п. 34 ПБУ 19/02; п.7 ПБУ 9/99; ст. 43, п. 6 ст. 250 НК РФ; п. 6 ст. 271 НК РФ). Перечислять налог на прибыль по доходам в виде процентов по государственным и муниципальным ценным бумагам по ставке 15% необходимо в течение 10 дней по окончании месяца, в котором доход был получен (п. 4 ст. 287 НК РФ; п. 1 и 4 ст. 284 НК РФ).

Последующая оценка финансовых вложений по текущей рыночной стоимости предположим, что производится ежеквартально.

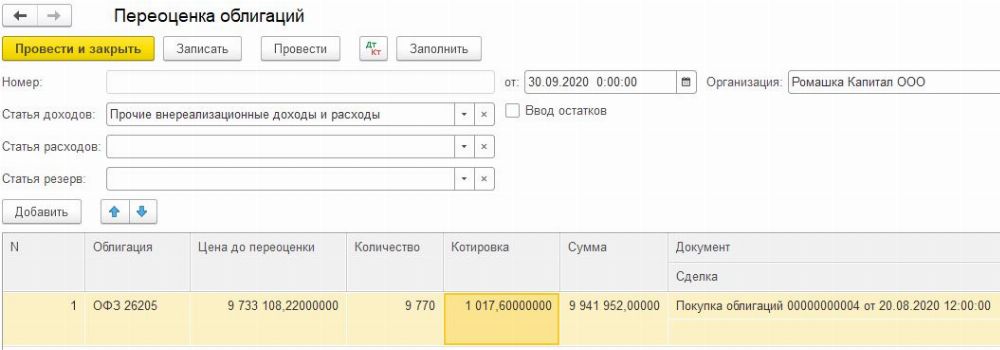

30.09.2020, 31.12.2020, 31.03.2021 организация должна сделать корректировку рыночной стоимости (п. 20 ПБУ 19/02). Предположим, что рыночная стоимость 30.09.2020 будет 1017,60 рублей, включая накопленный купонный доход, но к дате погашения стоимость будет стремиться к номинальной, поэтому в бухгалтерском учете организации по данной бумаге на 30.09.2020 будет формироваться отрицательная переоценка Дт91.2 Кт58.02/Переоценка, но скорее всего, что на следующие даты оценки переоценка станет положительной Дт58.02/Переоценка Кт91.1. Однако на налоговый учет данное колебание цены никак не повлияет, так как в налоговом учете переоценка признается постоянными разницами (п. 4, 7 ПБУ 18/02; п. 46 ст. 270 НК РФ).

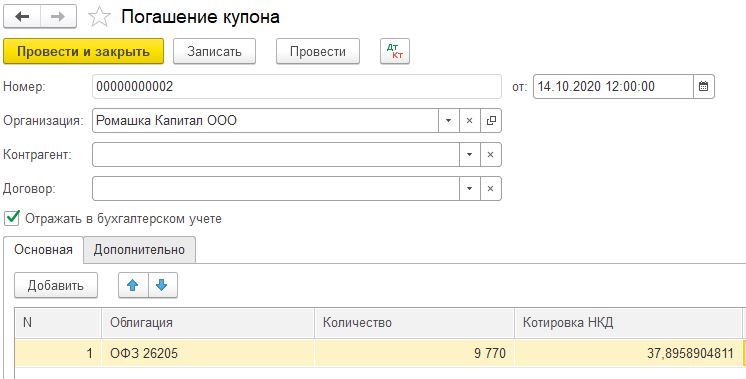

14.10.2020 эмитент выплачивает купонный доход в размере 370 242, 85 рублей на счет Брокера. Организация должна доначислить купонный доход за 14 дней октября в размере 28 480,22 рублей Дт76/НКД Кт91.1, признать в расходах ранее уплаченный купонный доход в размере 258 356,27 рублей Дт91.2 Кт58.02/УНКД, отразить на эту же сумму начисление Дт76/НКД Кт91.1 и отразить расчеты по брокерскому счету на сумму 370 242,85 рублей Дт76/Брокер Кт76/НКД.

Документ создается в дату погашения купона и при формировании бухгалтерских и налоговых записей с результатом автоматического расчета, учитываются ранее уплаченные и начисленные купонные доходы.

Остаток по брокерскому счету 372 178,36 рублей.

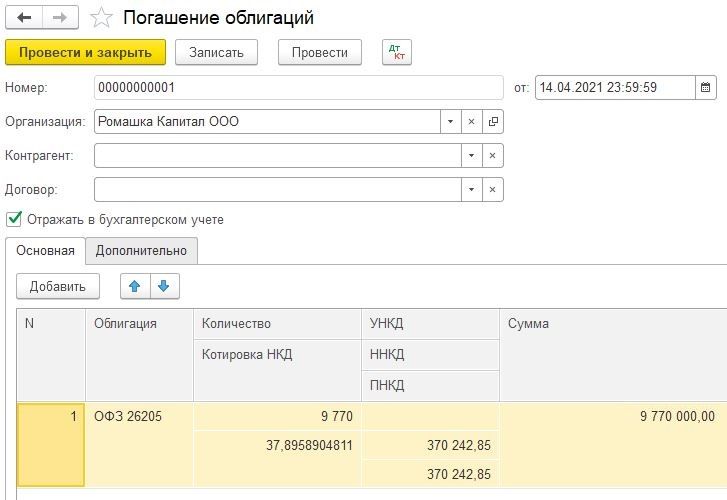

14.04.2021 эмитент погашает стоимость облигации в размере 9 770 000,00 рублей и выплачивает купонный доход в размере 370 242, 85 рублей на счет брокера. Организация должна доначислить купонный доход за 14 дней апреля в размере 28 480,22 рублей Дт76/НКД Кт91.1, отразить расчеты по брокерскому счету на сумму 370 242,85 рублей Дт76/Брокер Кт76/НКД. Организация должна отразить погашение облигации в сумме 9770 000,00 Дт76/Эмитент Кт91.1, списать стоимость облигации Дт91.2 Кт58.02 и расчеты по брокерскому счету Дт76/Брокер Кт76/Эмитент, списать стоимость облигации в бухгалтерском учете с учетом переоценки Дт91.2 Кт58.02/тело и Дт91.2 Кт58.02/Переоценка, если переоценка положительная или Дт58.02/Переоценка Кт91.1, если переоценка отрицательная, в налоговом учете списывается первоначальная стоимость с учетом дополнительных расходов в сумме 9 733 108,22 рублей (п. 7, 11 и 16 ПБУ 9/99; п. 25, 34 и 36 ПБУ 19/02; п. 11 ПБУ 10/99; ст.280, ст.274 и ст.329 НК РФ).

Документ создается вручную пользователем в дату погашения облигации. На основании остатков по регистрам учета, рассчитывается финансовый результат (п. 22 ст. 280 НК РФ) и формируются бухгалтерские и налоговые записи.

Остаток по брокерскому счету 10 512 421,21 рублей.

По итогам 2020 года налоговая база по ставке 15% составила 111 886,58 рублей. За девять месяцев 2021 года налоговая база по ставке 15% составила 370 242,85 рублей, по ставке 20% 30 291,78 рублей. (п. 4 ст. 284 НК РФ)

Общий доход от вложений в ценные бумаги составил 512 421,21 рублей, который организация получит на четыре месяца раньше, чем, если бы та же сумма была размещена на банковском вкладе и уплатит меньше налогов, к тому же денежный поток, полученный 14.10.2020 можно реинвестировать и получить дополнительную доходность. В 2021 году организация уплатит брокерскую комиссию и депозитарные расходы и предположим, что сумма расходов составит 6 600 рублей (п. 21 ст. 280 НК РФ), тогда сумма дохода составит 505 821,21 рублей, и даже с учетом расходов, доход от инвестирования в ценные бумаги превышает доход по банковскому вкладу, но какое инвестиционное решение принимать и какие риски допускать организация решает самостоятельно.