+7 (495) 995-15-80

Заказать обратный звонок

Уже сейчас организация вправе применять ФСБУ 25/2018 «Бухгалтерский учет аренды», а с 2022 года его применение становится обязательным. Но как рассчитать дисконтированную величину чистой инвестиции в аренду, как рассчитать выручку арендодателя (лизингодателя) — это тема, которая на сегодня слабо раскрыта.

Попытаемся внести свою лепту, изложить наше видение. А также предложить вариант автоматизации этих расчетов, используя специализированное программное обеспечение.

Начиная с бухгалтерской (финансовой) отчетности за 2022 год, все организации арендодатели будут применять с ФСБУ 25/2018 «Бухгалтерский учет аренды», утвержденный приказом Минфина России от 16.10.2018 N 208н (далее — ФСБУ 25/2018). Однако данный стандарт можно начинать применять и раньше, утвердив это решение в учетной политике по бухучету и раскрыв этот факт в бухгалтерской (финансовой) отчетности.

Кроме того, в настоящее время действуют федеральный стандарт бухгалтерского учета для организаций государственного сектора «Аренда», утвержденный приказом Минфина от 31.12.2016 N 258н, а также Положение Банка России от 22.03.2018 N 635-П «О порядке отражения на счетах бухгалтерского учета договоров аренды некредитными финансовыми организациями» и Положение Банка России от 12.11.2018 N 659-П «О порядке отражения на счетах бухгалтерского учета договоров аренды кредитными организациями».

Особенностью этих стандартов является то, что многие расчеты производятся с использованием метода дисконтирования. В национальных стандартах этот метод кое-где упоминается. Например, в последнем абзаце пункта 42 Положения по бухгалтерскому учету «Учет финансовых вложений» ПБУ 19/02«, утвержденного приказом Минфина России от 10.12.2002 N 126н.

В практике российского бухучета этот метод не пользуется популярностью. Но если мы заглянем в международные стандарты финансовой отчетности, метод дисконтирования применяется почти везде. Собственно, это уже и не бухгалтерский учет, а финансовая математика, ведь в самом названии этих стандартов говорится о финансовой отчетности, а вовсе не о стандартах бухгалтерского учета (сравните, раньше было IAS, а теперь IFRS).

Так что переход российского бухгалтера от простой арифметики к дисконтированию может вызвать затруднения.

На примере операций по договорам долгосрочной аренды или лизинга рассмотрим, как можно сделать расчеты. Сначала вспомним немного теории.

Дисконтирование — это определение текущей (сегодняшней) стоимости будущей денежной суммы (будущего денежного потока).

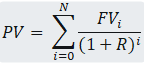

Величина дисконтированной текущей стоимости PV (present value) определяется следующей формулой:

i — номер года;

R — ставка дисконтирования.

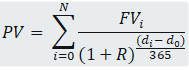

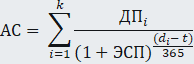

Если в течение года имеется несколько денежных потоков, то применяется следующая формула:

где d0 — дата первого денежного потока;

di — дата i-го денежного потока.

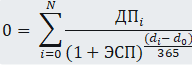

В финансовых расчетах с целью определения амортизированной стоимости финансового актива или финансового обязательства в эту формулу в качестве ставки дисконтирования подставляется эффективная ставка процента (ЭСП).

Эффективная ставка процента (ЭСП) финансового инструмента определяется следующим уравнением:

где — величина i-го денежного потока,

d0 — дата первоначального денежного потока (дата вложения в финансовый инструмент);

di — дата i-го денежного потока (даты поступлений дохода и возврата суммы первоначальных затрат).

Другими словами, ЭСП — это такая ставка, при которой сумма дисконтированных будущих денежных потоков (поступлений) будет равна первоначальным расходам (в момент времени d0). В финансовом менеджменте эту величину называют внутренней нормой доходности.

Обычно под амортизированной стоимостью финансового актива или обязательства понимают величину, рассчитанную с использованием метода эффективной ставки процента (ЭСП).

Амортизированная стоимость финансового актива или обязательства, рассчитанная с использованием метода эффективной ставки процента (ЭСП) — это фактически сумма дисконтированных будущих денежных потоков (притока денежных средств для актива, оттока денежных средств для обязательства), приведенных к дате определения этой амортизированной стоимости. Кроме того, в целях бухгалтерского учета при расчете амортизированной стоимости актива вычитается сумма созданного резерва под обесценение.

В программных продуктах компании «Ортикон» амортизированная стоимость может быть рассчитана одним из двух вариантов.

В первом варианте амортизированная стоимость АС (до вычета суммы обесценения) рассчитывается по следующей формуле:

где t — текущая дата,

— величина i-го будущего денежного потока после даты t,

di — дата i-го денежного потока,

k — количество денежных потоков от текущей даты t до момента прекращения признания (даты погашения) финансового инструмента;

Во втором варианте амортизированная стоимость АС (до вычета суммы обесценения) рассчитывается по следующей формуле:

![]()

где АСi — амортизированная стоимость на текущую дату расчета ti,

АСi-1 — амортизированная стоимость на предыдущую дату расчета ti-1,

Используя указанные выше формулы, нужно учитывать, что если на дату расчета t производятся денежные платежи, то величина амортизированной стоимости после выплаты составит:

![]()

Теперь от теоретических рассуждений перейдем к практическому примеру.

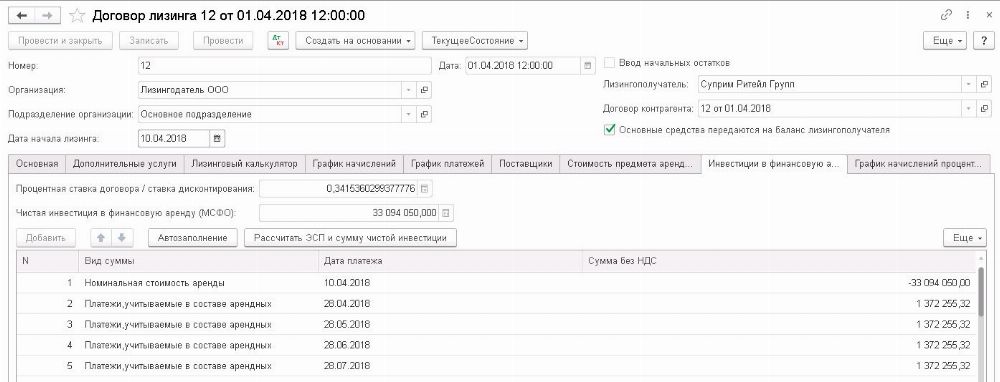

В качестве такого примера возьмем договор лизинга и рассмотрим учет у лизингодателя.

Пусть лизингодатель передает лизингополучателю оборудование, приобретенное за 33 900 000 рублей.

Также лизингодатель в сумму лизингового договора включает дополнительные расходы (например, комиссионное вознаграждение посредникам или расходы на монтаж оборудования или что-то еще) в размере 200 000 рублей. Договором предусмотрено, что до передачи оборудования лизингополучатель уплачивает аванс в размере 1 005 950 рублей, а в конце срока лизинга лизингополучатель уплачивает выкупную стоимость в сумме 847 457,63 рублей.

Договор аренды заключается на 36 месяцев, причем оборудование передается в лизинг 10.04.2020, а первый платеж предусмотрен 28.04.2020. Далее лизингополучатель производит ежемесячно 28 числа одинаковые платежи в сумме 1 372 255,32 рублей, последний платеж, включающий также выкупную сумму будет произведен 28.03.2023.

Заметим, что все суммы в нашем примере указаны без НДС. Согласно пункту 7 ФСБУ 25/2018 в состав арендных платежей включаются платежи (за вычетом подлежащих возмещению сумм НДС и иных возмещаемых сумм налогов), обусловленные договором аренды. Из этого пункта следует, что если лизингодатель применяет упрощенную систему налогообложения, т.е. не признается налогоплательщиком налога на добавленную стоимость, то в этом случае все расчеты ему нужно делать с величинами, включающими суммы НДС.

Для простоты предлагается рассмотреть вариант с одинаковыми равномерными платежами, но мы покажем, что, используя описанные ниже подходы к расчетам, вы можете в практических целях вводить произвольный график платежей.

Будем считать, что условия, описанные в примере, соответствуют критериям признания объекта лизинга в качестве объекта учета неоперационной (финансовой) аренды (см. пп. 2, 3, 5, 25 ФСБУ 25/2018).

Для начала рассчитаем:

1. Валовую стоимость инвестиции в аренду (п. 33 ФСБУ 25/2018).

2. Коэффициент дисконтирования (п. 33 ФСБУ 25/2018).

3. Чистую стоимость инвестиции в аренду (п. 33 ФСБУ 25/2018).

4. Проценты, начисляемые по инвестиции в аренду, которые фактически являются выручкой арендодателя (п. 37 ФСБУ 25/2018).

5. Изменение чистой стоимости инвестиции в аренду (п. 36 ФСБУ 25/2018).

Вопросы, связанные с обесценением чистой стоимости инвестиции в аренду и формированием соответствующего резерва сегодня мы не будем рассматривать.

В пункте 33 ФСБУ 25/2018 сказано, что чистая стоимость инвестиции в аренду определяется путем дисконтирования ее валовой стоимости по процентной ставке, при использовании которой приведенная валовая стоимость инвестиции в аренду на дату предоставления предмета аренды равна сумме справедливой стоимости предмета аренды и понесенных арендодателем затрат в связи с договором аренды.

Валовая стоимость инвестиции в аренду определяется как сумма номинальных величин причитающихся арендодателю будущих арендных платежей по договору аренды и негарантированной ликвидационной стоимости предмета аренды.

Также вспомним пункт 34 ФСБУ 25/2018, в соответствии с которым связанные с договором аренды затраты арендодателя включаются в чистую стоимость инвестиции в аренду по мере осуществления этих затрат. Справедливая стоимость предмета аренды включается арендодателем в чистую стоимость инвестиции в аренду на дату предоставления предмета аренды с отнесением указанной стоимости на расчеты с поставщиком (в случае договора лизинга).

В нашем случае это означает следующее. Валовая стоимость инвестиции в аренду на дату предоставления предмета аренды (10.04.2020) составит сумму расходов на приобретение оборудования (33 900 000 рублей), сумму дополнительных расходов (200 000 рублей) за вычетом аванса (1 005 950 рублей), который проведен до даты передачи оборудования лизингополучателю, то есть 33 094 050 рублей.

Чтобы посчитать коэффициент дисконтирования, чистую стоимость инвестиции в аренду и проценты, в помощь призовем таблицы Excel, на калькуляторе такие расчеты не сделать.

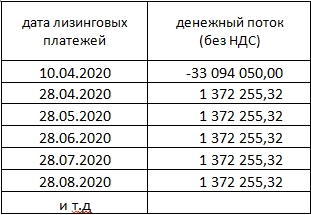

В первый столбец поместим даты платежей, во второй — суммы. Причем в первой строке укажем сумму первоначальных затрат со знаком минус. В этой таблице будет 37 строк (36 платежей, полученных от от лизингополучателя, и одна строка с первоначальными затратами).

Для расчета ставки дисконтирования воспользуемся функцией ЧИСТВНДОХ (в английской версии — XIRR). Эта функция рассчитывает внутреннюю ставку доходности для графика денежных потоков, которые не обязательно носят периодический характер. То есть применять эту функцию можно к произвольным графикам платежей, с любыми не периодическими датами и с любыми неравными суммами.

В первом аргументе функции указываем диапазон значений денежного потока, во втором — диапазон с датами.

В нашем примере получаем, что ставка дисконтирования будет равна 34,18%. В таблицах Excel округление величины ставки мы не делаем, чтобы дальнейшие расчеты производить с минимальными отклонениями.

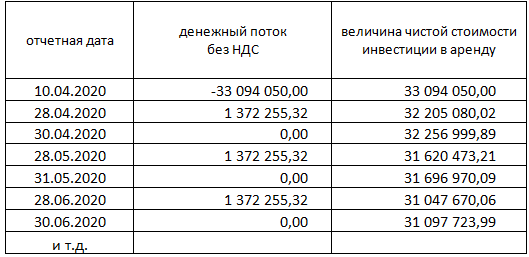

Далее, чтобы правильно формировать бухгалтерские проводки, необходимо производить расчеты величины чистой стоимости инвестиции в аренду и процентов на даты лизинговых платежей и на даты окончания отчетных периодов.

Для расчета на определенную дату величины чистой стоимости инвестиции в аренду воспользуемся функцией ЧИСТНЗ (в английской версии — XNPV).

Эта функция рассчитывает чистую приведенную стоимость для денежных потоков, которые не обязательно являются периодическими.

В первом аргументе функции указывается ставка дисконтирования, которую мы вычислили ранее. Во втором аргументе ставим диапазон значений денежного потока от даты расчета до даты последнего платежа, во третьем — соответствующий диапазон дат.

Если на дату расчета осуществляется лизинговый платеж, то чтобы определить величину чистой стоимости инвестиции в аренду, которая должна быть отражена в балансе на конец дня, необходимо от суммы, полученной по формуле ЧИСТНЗ, вычесть сумму этого платежа.

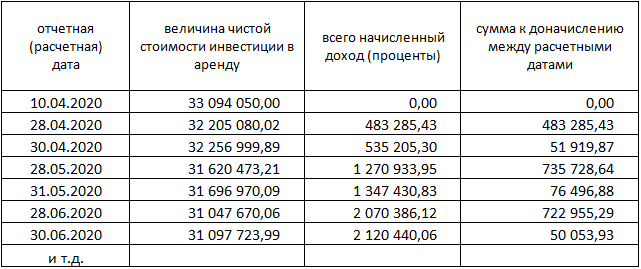

Теперь, чтобы рассчитать величину процентов (дохода, выручки), воспользуемся формулировкой, данной в пункте 36 ФСБУ 25/2018. Общая сумма дохода на определенную дату будет равна сумме полученных лизинговых платежей от даты начала лизинга до даты расчета за вычетом разницы между первоначальным и текущим значениями величины чистой стоимости инвестиции в аренду.

Таким образом, сумма процентов, которую нужно отразить в бухгалтерском учете в виде доначисленной величины дохода (выручки), будет равна разности сумм дохода на текущую и предыдущую даты расчета.

С 2022 года применение ФСБУ 25/2018 «Бухгалтерский учет аренды» станет обязательным, Но уже сейчас надо задуматься о выборе программного продукта, который позволяет автоматизировать расчеты по договорам аренды и в котором учитываются все изменения в нормативных документах по бухгалтерскому учету.

Автоматизируйте процессы с помощью "Ортикон: Лизинг. Бухгалтерский учет" на платформе «1С: Предприятие 8.3» Подробнее

Программа позволяет вести лизингодателям бухгалтерский учет операций по договорам лизинга, договорам займа и кредита, договорам страхования лизингового имущества. Данная конфигурация является дополнением к типовой конфигурации «1C:Бухгалтерия 8». Другими словами, бухгалтер, имея полную поддержку по ведению типовых операций, по подготовке и сдаче регламентированной отчетности, получает дополнительный функционал, позволяющий комфортно вести учет операций по лизинговым договорам и другим операциям, связанным с деятельностью лизингодателя.